ゴールドカードおすすめ人気ランキング【2026最新】特典や還元率で比較

当コンテンツについて(PR含みます)

当コンテンツは「株式会社ミンカブ・ジ・インフォノイド」が作成、監修しております。ゴールドカードランキングは実ユーザーの意思決定要素に当たる「20代、30代、40代などの対象年齢へのマッチ度、年会費や優待特典(ポイント含む)、旅行傷害保険、カード利用者の口コミ」などを編集部が独自に点数化しています。当サイトのコンテンツポリシーページはこちら

※最終更新日:2026年2月25日

ゴールドカードは充実した旅行保険や手荷物サービスなどの「安心感」や「特別感」を味わうことができます!

さらに最近では一般カード並みの年会費で持てるゴールドカードが登場するなど「お金持ち」「ハイステータス」な人だけが持つカードではなくなってきました。

とはいえ数あるクレジットカードから「自分に合ったゴールドカード」を選ぶのもなかなか難しいですよね。

そこで今回は編集部のおすすめゴールドカードをランキング形式で紹介します!

「ゴールドカードを持つメリット・選び方のコツ」もあわせて解説しますので、「あなたにとって最適なゴールドカード」を探してみてください。

おすすめのゴールドカードはコレ!

利用した方が対象の年会費無料ゴールドカード

・毎月20日、30日はイオングループの専門店でも5%OFF

・国内主要6つの空港ラウンジを無料利用可※年間2回まで

・旅行傷害保険(国内・海外)付帯※いずれも利用付帯

| 年会費(税込) | ポイント還元率 |

|---|---|

| 永年無料 | 0.5% イオンで2倍 |

(公式サイトへ)

ゴールドカードおすすめランキング!還元率や優待で最強候補20枚を比較

筆者が実際に使ってみたり編集部で検証した結果「最強候補」と評価したおすすめのゴールドカード一覧をランキング形式で紹介します。

| カード名 |

三井住友カード ゴールド(NL) |

JCBゴールド |

dカード GOLD |

楽天プレミアム カード |

Oliveフレキシブル ペイ(ゴールド) |

ライフカード ゴールド |

ビューカード ゴールド |

P-oneカード <Premium Gold> |

dカード GOLD U |

エポス ゴールドカード |

|---|---|---|---|---|---|---|---|---|---|---|

| 年会費 (税込) |

5,500円 年間100万円利用で 翌年以降永年無料※ |

初年度無料 翌年11,000円 |

11,000円 | 11,000円 | 5,500円 年間100万円利用で 翌年以降永年無料※ |

11,000円 | 11,000円 | 11,000円 | 3,300円 18歳~22歳は 実質無料※ |

5,000円 条件達成で 翌年以降永年無料※ |

| ポイント 還元率 |

0.5% | 0.50%~10.00%※ | 1.0% | 1.0% | 0.5% | 0.5% | 0.5%~10% | 1.0% 請求から自動1%オフ |

1.0% | 0.5% |

| 海外旅行 傷害保険 |

最高2,000万円 ※利用付帯 |

最高1億円 ※利用付帯 |

最高1億円 自動付帯 最大5,000万円 |

最高5,000万円 自動付帯 最大4,000万円 |

最高2,000万円 ※利用付帯 |

最高1億円 自動付帯 |

最高5,000万円 自動付帯 |

最高5,000万円 自動付帯 |

最高2,000万円 ※利用付帯 |

最高5,000万円 ※利用付帯 |

| 国内旅行 傷害保険 |

最高2,000万円 ※利用付帯 |

最高5,000万円 ※利用付帯 |

最高5,000万円 ※利用付帯 |

最高5,000万円 ※利用付帯 |

最高2,000万円 ※利用付帯 |

最高1億円 自動付帯 |

最高5,000万円 自動付帯 |

最高5,000万円 ※利用付帯 |

最高1,000万円 ※利用付帯 |

– |

| 空港ラウンジ | 国内主要34空港 ハワイ |

国内主要33空港 ハワイ |

日本国内・ハワイ 主要空港 |

国内主要33空港 ハワイ・仁川 |

国内主要34空港 ハワイ |

国内主要27空港 ハワイ |

国内主要34空港 ハワイ 「ラウンジ・キー」 |

国内主要空港 ハワイ※ |

国内・ハワイ 主要40空港 |

国内主要19空港 |

| 国際ブランド | Visa Mastercard |

JCB | Visa Mastercard |

Visa Mastercard JCB AMEX |

Visa | Visa Mastercard JCB |

JCB | Visa Mastercard JCB |

Visa Mastercard |

Visa |

| 詳細 |

・年間利用特典について

-税込

-年間100万円利用の対象取引や算定期間等の実際の適用条件などの特典は、三井住友カードのホームページを必ずご確認ください。

※JCBゴールド

・ポイント還元率について

-「還元率」はポイントの交換方法・交換商品によっては表記の還元率にならない場合がございます。

※dカード GOLD

・旅行保険について

-海外旅行保険:dカード GOLDでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。

-国内旅行保険:国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

※Oliveフレキシブルペイ ゴールド

・年間利用特典について

-税込

-年間100万円利用の対象取引や算定期間等の実際の適用条件などの特典は、三井住友カードのホームページを必ずご確認ください。

※P-oneカード<Premium Gold>

・空港ラウンジサービスについて

-JCBとVisa・Mastercardで利用できる空港ラウンジが異なります。ポケットカードのホームページを必ずご確認ください。

※dカード GOLD U

・22歳以下年会費無料について

-入会月時点で満22歳以下であること。ただし、翌年の入会月前月末時点で23歳の場合も含む。

・旅行保険について

-海外旅行保険:dカード GOLD Uでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。

-国内旅行保険:国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

※エポスゴールドカード

・条件達成で翌年以降永年無料について

-年間50万円以上の利用で翌年以降年会費永年無料

ゴールドカードでもポイント還元率が高いカードはありますので、年会費が高くても十分元が取れる場合も!

「ポイント還元率」「年会費」「優待や特典」を下記に整理しましたので、あわせて参考にしてみてください。

三井住友カード ゴールド(NL)は初めてのゴールドカードにも最適

- 条件付きで年会費永年無料に!(*)

- 海外・国内旅行保険付帯

- ポイント還元と付帯サービスのバランス◎

三井住友カード ゴールド(NL)は「お得さと付帯保険のバランスに優れたゴールドカード」です。

「対象のコンビニ・ファーストフード・ファミレスなどで7%ポイント還元(*)」などの 三井住友カード(NL)の強みに「海外・国内旅行保険が付帯」「国内主要空港ラウンジが使える」といったゴールドカードならではのスペックが追加!

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- ケンタッキーフライドチキン

- 吉野家

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、 La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

調査日:2026年2月2日

三井住友カードの公式サイトから取得

さらに「1年間で100万円利用すれば翌年以降の年会費が永年無料に」という驚きのサービスも付帯!(*)

| 三井住友カード ゴールド(NL)の詳細 | |

|---|---|

| 申し込み 資格 |

満20歳以上 本人に安定した継続収入がある方 |

| 年会費 | 5,500円(税込) ※条件付きで翌年以降永年無料(*) |

| 国際 ブランド |

Visa、Mastercard |

| ポイント 還元率 |

0.5% (対象のコンビニ・ファーストフード・ファミレスなどで7%ポイント還元*) |

| 海外旅行 傷害保険 |

最高2,000万円 ※利用付帯 |

| 国内旅行 傷害保険 |

最高2,000万円 ※利用付帯 |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | なし |

| 空港 ラウンジ |

国内主要34空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | 年間利用100万円で1万ポイント |

新規入会で初年度年会費無料

期間:いずれも2026年3月2日~2026年4月30日

条件②新規入会&支払い方法を対象カードに設定した「PayPay」にてご入会月+1ヵ月後末までの決済利用額の18%相当ポイント還元(最大4,000円相当)

条件③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

※税込

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの特典は、三井住友カードのホームページを必ずご確認ください。

対象のコンビニ・飲食店で7%ポイント還元について

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBゴールドは保険や特典に優れ40代以上にも人気

- 最高1億円の海外旅行保険など旅行・航空系の保険がトップクラス

- ゴールドカードなのに最短即日のスピード発行!

- セブン‐イレブンやAmazon.co.jpでポイント2倍※

- ナンバーレス&タッチ決済にも対応!

JCBゴールドはJCB ORIGINAL SERIESのゴールドカードで、最高級の旅行保険や特典が魅力のクレジットカードです。

海外旅行傷害保険や空港ラウンジ無料だけでなく、「国内・海外航空機遅延保険が2万円限度で付帯」など、旅行・航空系の保険や特典が多く安心です。

ゴールドカードながら最短即日発行にも対応しており、「モバ即」で申し込めば最短5分でJCBゴールドを使い始められます。※

さらに、2023年2月1日からは「裏面にもカード番号がない完全ナンバーレス」も選べるように!セキュリティもますます向上しました。

昨年11月よりJCB一般カード・JCBカードW・JCBカードW plus Lで対応していたJCBナンバーレスカードに、この度JCBゴールドが加わりました。

JCBナンバーレスカードは、カード券面上にカード番号・セキュリティコードが印字されず、カードの紛失時や店頭でのお買物の際に、お客様のカード情報が第三者の目に触れることなく、より安全に・安心してご利用いただけます。

引用元:JCBプレスリリース

| JCBゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

20歳以上(学生不可) 安定した継続収入がある方 |

| 年会費 | 初年度無料 翌年11,000円(税込) |

| 国際 ブランド |

JCB |

| ポイント 還元率 |

0.50%~10.00% ※還元率は交換商品により異なります |

| 海外旅行 傷害保険 |

最高1億円 ※利用付帯 |

| 国内旅行 傷害保険 |

最高5,000万円 ※利用付帯 |

| ショッピング 保険 |

最高500万円 |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

国内主要33空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | JCBトッピング保険など |

- 新規入会&対象の利用先で20%(最大23,000円)キャッシュバック!(2025/6/30まで)

- 家族カード入会で最大4,000円分キャッシュバック!(2025/6/30まで)

- お友達紹介キャンペーン!紹介者・被紹介者に最大3,000円分キャッシュバック!(2025/6/30まで)

- 新規入会+MyJCBへログイン+対象期間内に100万円以上利用で11,000円(2年目年会費相当)をキャッシュバック!(2025/6/30まで)

なお、2023年7月10日からは「JCBゴールド バイオマス」というホワイトデザインのJCBゴールドも発行されました。

バイオマス素材を活用した環境に配慮されたカードで、ゴールドカードとしては珍しいホワイト券面を採用しています。

J-POINT交換商品については、2026年2月現在の情報です。掲載内容は予告なく変更となる場合があります。

※J-POINTパートナーについて

セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

スターバックスでは、モバイルオーダー、スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGiftが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

App Storeは、Apple Inc.の商標です。

Google Play は、 Google LLC の商標です。

事前にポイントアップ登録が必要です。ショップにより倍率が異なります。

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

dカード GOLDはポイント還元率が高いお得なゴールドカード

- ドコモケータイおよびドコモ光の毎月のご利用料金の1,000円(税抜)ごとに税抜金額の10%還元※

- 海外旅行保険は最高1億円!(自動付帯最大5,000万円)※

- 国内旅行保険や家族特約、空港ラウンジ無料など他のサービスも網羅

dカード GOLDはNTTドコモ発行のゴールドカードです。

ドコモユーザーなら「ドコモケータイおよびドコモ光」は還元率10%※と毎月お得ですし、dカード GOLDは「最高1億円の旅行保険※」「国内主要空港ラウンジ無料」など保険や付帯サービスも盤石の総合力トップクラスのゴールドカード!

| dカード GOLDの詳細 | |

|---|---|

| 申し込み 資格 |

満18歳以上(高校生を除く) |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

Visa、Mastercard |

| ポイント 還元率 |

1.0% (ドコモケータイおよびドコモ光は10%※) |

| 海外旅行 傷害保険 |

最高1億円※ (自動付帯:最大5,000万円) |

| 国内旅行 傷害保険 |

最高5,000万円※ |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

日本国内・ハワイの主要空港 |

| 追加カード | ETC・家族 |

| その他特典 | ドコモユーザーなら3年間最大10万円分のケータイ補償あり (水漏れ・全損)※ |

- 入会&条件達成で最大11,000dポイント(期間・用途限定)プレゼント!

・ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。

・端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。

・ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

※旅行保険について

・海外旅行保険:dカード GOLDでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。

・国内旅行保険:国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

※ケータイ補償について

・購入から3年以内で、偶然の事故により紛失・盗難または修理不能(水濡れ・全損など)となった場合

・新たに同一機種・同一カラーの携帯電話端末をドコモショップでdカードで購入した場合

Oliveフレキシブルペイ ゴールドは利便性の高さがメリット

- キャッシュカードやデビットカード機能も1枚になるゴールドカード

- 最大20%のポイント還元がある

- 年間100万円利用で年会費が無料に

Oliveフレキシブルペイ ゴールドは2023年3月に募集開始された新しいゴールドカード!

三井住友カード ゴールド(NL)と同じく「年間100万円以上の利用で翌年以降の年会費がずっと無料」になる特徴があり(*)、毎月およそ8.4万円ほどゴールドカードを使うならお得になる可能性があります。

Oliveならではのメリットとして「ゴールドカード(クレジットカード)・デビットカード・キャッシュカード(三井住友銀行)・ポイント払いが1枚になっている」という利便性の高さがあります。

また、対象のコンビニ・飲食店で最大ポイント7~20%もらえるという高還元さも魅力的です。(*)

| Oliveフレキシブルペイ ゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

満20歳以上(高校生除く) |

| 年会費 | 5,500円(税込) 年100万円以上利用で無料(*) |

| 国際 ブランド |

Visa |

| ポイント 還元率 |

0.5%~最大20%(*) |

| 海外旅行 傷害保険 |

最高2,000万円 |

| 国内旅行 傷害保険 |

最高2,000万円 |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | なし |

| 空港 ラウンジ |

国内主要34空港・ハワイ |

| 追加カード | ETC |

| その他特典 | Oliveアカウント独自の特典あり |

※税込

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの特典は、三井住友カードのホームページを必ずご確認ください。

対象のコンビニ・飲食店での還元率について

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ライフカード ゴールドは海外旅行保険が自動付帯

- 最高1億円の旅行保険が自動付帯

- ロードサービスなど独自の保険や特典が魅力

- 国内主要&ハワイの空港ラウンジが使える

ライフカード ゴールドは「最高1億円の旅行保険」「ロードサービスや弁護士相談サービス」など、付帯保険系のサービスが充実しています。

旅行保険は自動付帯&家族特約付きですし、旅行以外にも弁護士相談が無料(1時間のみ)で行えるといった独自の付加価値が高いゴールド!

ポイント還元は平均的ですが、サポート系のスペックが抜群!

| ライフカード ゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

23歳以上 本人に安定した継続収入がある方 |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

Visa、Mastercard、JCB |

| ポイント 還元率 |

0.5%(誕生月は3倍) |

| 海外旅行 傷害保険 |

最高1億円(自動付帯) |

| 国内旅行 傷害保険 |

最高1億円(自動付帯) |

| ショッピング 保険 |

最高200万円 |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

国内主要27空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | ロードサービス・弁護士無料相談(初回のみ・1時間)など |

- 新規入会&条件達成で最大15,000円キャッシュバック!

ビューカード ゴールドは国内旅行保険も充実

- 充実した海外・国内旅行保険

- 「ビューゴールドラウンジ」の利用

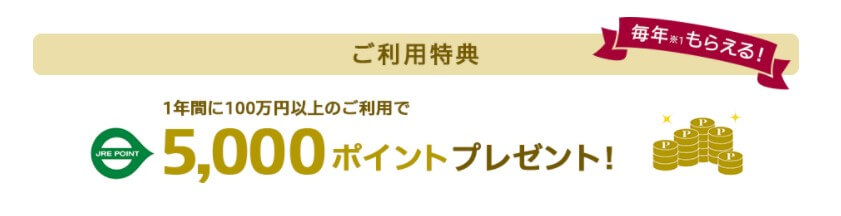

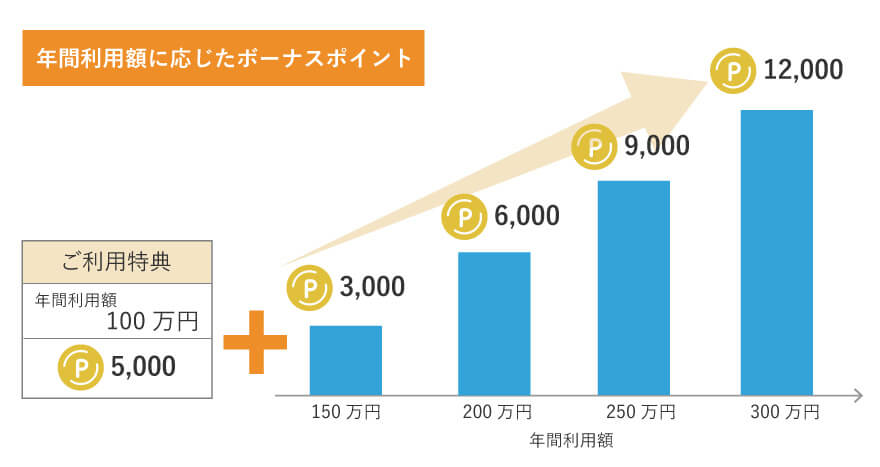

- 年間100万円以上の利用で5,000ポイントプレゼント

- 「えきねっと」の利用やモバイルSuicaの利用がお得

ビューカード ゴールドは、JR東日本グループが発行するゴールドカードです。

家族特約も付いた海外旅行傷害保険や、毎日の「改札を通ってから出るまで」も補償する国内旅行傷害保険が付帯しています。

JR系のカードならではの豪華な特典として、東京駅の「ビューゴールドラウンジ」の利用特典があります。

ビューカード ゴールドを含む対象のゴールドカードの会員の方で、当日東京駅発の新幹線グリーン車・特急列車グリーン車(プレミアムグリーン車を含む)をご利用になる方、または「ビューゴールドラウンジご利用券」をお持ちの方が利用できます。

年間100万円以上の利用で5,000ポイントがボーナスとしてもらるお得な特典もあります。

年間累計利用額100万円到達以降、さらに50万円ごとにボーナスポイントが加算されて、合計最大12,000ポイントをもらうことができます。

| ビューカード ゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

日本国内にお住まいで、電話連絡のとれる満20歳以上の安定した収入のある方。 |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

JCB |

| ポイント 還元率 |

0.5%~10% |

| 海外旅行 傷害保険 |

最高5,000万円(自動付帯) |

| 国内旅行 傷害保険 |

最高5,000万円(自動付帯) |

| ショッピング 保険 |

最大300万円 (1事故につき自己負担額5,000円) |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

国内主要34空港・ハワイ・「ラウンジ・キー」 |

| 追加カード | ETC・家族 |

| その他特典 | 「ビューゴールドラウンジ」の利用 |

- ご入会&ご利用で最大24,000円相当のポイントプレゼント(2024年7月31日まで)

- さらに、20代の方の入会で3,000ポイントプレゼント(2024年7月31日まで)

P-oneカード<Premium Gold>は独自の特典がお得

- 請求から自動1%オフ特典がお得&ボーナスポイントあり

- 海外旅行傷害保険が自動付帯

- 主要な国内空港ラウンジが使える

P-oneカード<Premium Gold>は「カード利用が請求から自動1%オフ」「年間利用50万円からボーナスポイントがもらえる」など、ゴールドカードながらお得さが際立つ1枚です。

日々のお買い物だけでなく、サブスクや公共料金など固定費での支払いも「P-oneカード<Premium Gold>なら1%オフになる」というのは、ポイ活が苦手な方も手軽に節約できます。

さらに、請求からの自動1%オフだけでなく、年間50万円使えば1,000ポイントもらえるなど、ポイント還元もあるのが魅力的です。

筆者も日々ポイ活に勤しんでますが、旅行や出張の時に空港ラウンジを使いたいなあと思うので「節約と安心(保険)を両立できないの?」という方におすすめのゴールドカードといえます。

| P-oneカード<Premium Gold>の詳細 | |

|---|---|

| 申し込み 資格 |

18歳以上(高校生除く)でご連絡が可能な方 |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

VISA、Mastercard、JCB |

| ポイント 還元率 |

1.0%(自動1%オフ) |

| 海外旅行 傷害保険 |

最高5,000万円(自動付帯) |

| 国内旅行 傷害保険 |

最高5,000万円(利用付帯) |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

Visa/Mastercard:国内16空港+ハワイ JCB:国内35空港+ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | 年間利用50万円以上でボーナスポイントなど |

dカード GOLD Uは20代なら年会費無料のチャンスあり

- 条件達成で年会費が実質無料に※

- 対象のドコモ利用料金の支払いで5%還元!ahamoユーザーなら+5GB/月のボーナスパケット※

- 海外旅行傷害保険&国内旅行傷害保険が付帯※

dカード GOLD Uは2025年2月27日にデビューした、「若者ファースト」なゴールドカード。 キャッチコピーが示す通り、申し込み資格を有するのは、18歳から29歳までの若年層です。

年会費は3,300円(税込)と、お手頃な価格帯。 しかし、以下の条件のうちいずれか一つをクリアすれば、年会費が実質無料※となります。

- 年間30万円以上のショッピング利用※

- eximoユーザー、eximo(ポイ活)ユーザー、ahamoユーザー※

- 18歳~22歳※

中でも見逃せないのは、22歳以下のユーザーならば、無条件で年会費が実質無料になる点。 23歳~29歳のユーザーも、年間のショッピング利用額が30万円以上(税込)※で、年会費実質無料の対象となります。

リーズナブルな年会費とは裏腹に、ゴールドカードらしい充実した補償・特典を備えているのも、dカード GOLD Uの魅力。

利用付帯ではありますが、海外旅行傷害保険・国内旅行傷害保険※つき。 また、国内およびハワイの主要空港では、無料でラウンジを利用できます。

加えて、最大10万円分※のdカードケータイ補償も付帯。 同じdカードシリーズの、dカード GOLDと比較しても、決して見劣りしない内容だと言えるでしょう。

さらに、ドコモ関連サービスへの支払いによる嬉しい特典も用意されています。

ドコモケータイやドコモ光の利用料金1000円(税抜)ごとに、税抜金額5%分のdポイントを還元。※ ahamoユーザーの場合は、毎月5GBのボーナスパケットが進呈されます。

いずれもdカード GOLD Uでの支払い設定が欠かせません。対象プランにも定めがあるため、事前確認をお忘れなく。

| dカード GOLD Uの詳細情報 | |

|---|---|

| 申し込み 資格 |

18歳以上29歳以下(高校生を除く) |

| 年会費 | 3,300円(税込) ※18歳~22歳は実質無料!※ |

| 国際 ブランド |

Visa、Mastercard |

| ポイント 還元率 |

1% (対象のドコモ料金の支払いで5%還元)※ |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯)※ |

| 国内旅行 傷害保険 |

最高1,000万円(利用付帯)※ |

| ショッピング 保険 |

最高100万円 |

| 家族特約 | なし |

| 空港 ラウンジ |

国内・ハワイ主要40空港 |

| 追加カード | ETC・家族 |

| その他特典 | 最大10万円分の「dカードケータイ補償」※ |

[d-card-gold-u_campaign-information]

2年目以降の年会費確定時点でdカード GOLD Uの契約があり、かつ以下いずれかの条件を満たした場合、前年の年会費3,300円(税込)を2年目以降の年会費請求時点で減算

・入会月時点で満22歳以下(ただし、翌年の入会月前月末時点で23歳の場合も含む)

・入会月から翌年の入会月前月末時点までの利用金額が30万円(税込)以上(一部対象外売上あり)

・入会月前月末時点にeximo、eximoポイ活、ahamo契約があること

(利用携帯電話番号として登録した電話番号の利用料金を、dカード/dカード GOLD U/dカード GOLD/dカード PLATINUMで支払う設定をしている必要あり)

※本条件は2年目の年会費確定時点のみ適用します。詳細はdカードサイトにてご確認ください。

※旅行保険について

・海外旅行保険:dカード GOLD Uでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。

・国内旅行保険:国内旅行費用をdカードで事前にお支払いの場合に限り補償対象となります。

※dカードケータイ補償について

・購入から3年以内で、偶然の事故により紛失・盗難または修理不能(水濡れ・全損など)となった場合

・新たに同一機種・同一カラーの携帯電話端末をドコモショップでdカード購入した場合

※対象のドコモ料金の支払いで5%還元について

・支払い方法をdカード GOLD Uに設定すると、対象のドコモ利用料金1000円(税抜)ごとに税抜金額の5%還元

・ahamo/irumoを除くドコモケータイ料金、およびahamo光を除くドコモ光利用料金をさします。

・端末など代金分割支払金・各種手数料など、一部の料金はポイント進呈の対象外。

・ahamo/irumo利用料金・端末代金・事務手数料など一部対象外。

※ahamo +5GB進呈条件について

【対象ユーザー】

・ahamoの電話番号を「dカード GOLD U」の利用中の携帯電話番号として登録しているユーザー

・ahamo料金の支払いを「dカード GOLD U」に設定しているユーザー。

(一括請求代表回線の支払い方法が「dカード」「dカード GOLD U」「dカード GOLD」もしくは「dカード PLATINUM」でも対象)

エポスゴールドカードはインビテーションで年会費無料になる

- エポスカードからの招待なら年会費無料!

- ポイント有効期限なし!年間ボーナスも豪華

- 海外旅行保険が付帯&空港ラウンジ無料!

エポスゴールドカードは条件付きの年会費無料ゴールドカードです。

エポスカードからのインビテーションが必要ですが、年会費無料で最高5,000万円の海外旅行保険や空港ラウンジ無料という破格のサービスです!

※エポスゴールドカードを年会費無料で作成するには「エポスカード」使用の上、インビテーションが必要です。

| エポスゴールドカードの詳細 | |

|---|---|

| 申し込み 資格 |

招待制 |

| 年会費 | 無料 |

| 国際 ブランド |

Visa |

| ポイント 還元率 |

0.5%(選べる3社で2倍) |

| 海外旅行 傷害保険 |

最高5,000万円 ※2023年10月から利用付帯 |

| 国内旅行 傷害保険 |

なし |

| ショッピング 保険 |

なし |

| 家族特約 | なし |

| 空港 ラウンジ |

国内主要19空港 |

| 追加カード | ETC・家族 |

| その他特典 | 年間100万円利用で1万ポイント 年間50万円利用で2,500ポイント |

- 新規入会で2,000円相当のエポスポイントプレゼント

au PAY ゴールドカードは国内空港ラウンジが使える

- au PAYチャージ&利用は1.5%の高還元率!

- au携帯料金は還元率+10%!

- 海外旅行保険や空港ラウンジ無料など特典充実

au PAY ゴールドカードは「au携帯料金はポイント還元率最大10%」とauユーザーは特にお得なゴールドカード!

「au PAYチャージ&コード支払いは還元率1.5%(上限有)」とauユーザー以外でも高還元を受けられるの大きなメリットです。

「海外旅行保険が最高1億円(自動付帯は最高5,000万円)」「国内主要空港ラウンジ無料」など、ゴールドカードとしても良スペックです。

2023年2月28日からは、表面のナンバーレスデザインに一新され、セキュリティ面でも向上しました!

新しい「au PAY カード」は、高級感のあるデザイン券面にタッチ決済機能を標準搭載しスピーディーな決済を実現するとともに、お客さまの安全・安心のため大切なカード情報を裏面に集約することで、ご利用時におけるカード情報の盗み見などのリスクを低減します。

| au PAY ゴールドカードの詳細 | |

|---|---|

| 申し込み 資格 |

満20歳以上 (学生、無職、パート・アルバイト除く) 本人または配偶者に継続収入がある方 |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

Visa、Mastercard |

| ポイント 還元率 |

1.0%(au PAYで1.5%) |

| 海外旅行 傷害保険 |

最高1億円 (自動付帯:5,000万円) |

| 国内旅行 傷害保険 |

最高5,000万円(自動付帯) |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | なし |

| 空港 ラウンジ |

国内主要32空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | au携帯料金で最大10%ポイント還元 |

大丸松坂屋ゴールドカード還元率1%もらえる

- 100円で1ポイント貯まる高還元率!

- 年間150万円の利用で5,000ポイントもらえる

- 充実のお買い物保険&スマホ保険

大丸松坂屋ゴールドカードは大丸以外でも高還元率(100円利用で1ポイント)というゴールドカードの中でもポイント還元率が高いのが特徴です。

さらに大丸松坂屋では合計最大5%(大丸松坂屋ポイント+QIRAポイント)が貯まるため、大丸松坂屋グループをよく使う方はよりお得にポイントが貯まります。

また、クレジットカードを普段使いする方にもうれしい「年間150万円以上使えば5,000ポイントもらえる」という特典も。

海外旅行傷害保険は付帯していない点は、大手ゴールドカードと比べるとネックに感じる方もいらっしゃるかもですが、「最大400万円のショッピング保険&最大3万円のスマホ画面破損の保険(利用付帯)」という、他のゴールドカードと比較してもお買い物面や日常生活に関わる保険が充実しているのは大きなメリットといえます。

筆者もめったに海外旅行には行かないので、私のような「普段使いや日常生活でのクレジットカード特典」を重視する方は、年間利用額に対するボーナスポイントやスマホ保険といった点が刺さると思います。

| 大丸松坂屋ゴールドカードの詳細 | |

|---|---|

| 申し込み 資格 |

満25歳以上でご本人に安定継続収入のある方 または配偶者に安定継続収入のある方 |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

Visa |

| ポイント 還元率 |

1.0%~5.0% |

| 海外旅行 傷害保険 |

– |

| 国内旅行 傷害保険 |

– |

| ショッピング 保険 |

最大400万円 |

| 家族特約 | – |

| 空港 ラウンジ |

国内主要34空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | スマホ保険あり(利用付帯) |

イオンゴールドカードは年間50万円以上使うなら無料招待あり

- 招待制で年会費無料!

- 海外・国内・ショッピング保険がそろう!

- イオンラウンジ&空港ラウンジ無料!

イオンゴールドカードはイオンユーザーなら目指したい年会費無料ゴールドカードです。

各種イオンカードからのインビテーションが必要ですが、年会費無料ながら各種保険やラウンジサービスが充実しています!

イオンゴールドカードを年会費無料で作成するには「イオンカード」使用の上、インビテーション(年間50万円以上利用などが条件)が必要です。

年会費無料のカードであるイオンカードセレクト・イオンカード(WAON一体型)などから、イオンゴールドカードへのインビテーションをもらえます!

| イオンゴールドカードの詳細 | |

|---|---|

| 申し込み 資格 |

招待制 |

| 年会費 | 無料 |

| 国際 ブランド |

Visa、Mastercard、JCB |

| ポイント 還元率 |

0.5%(イオンで2倍) |

| 海外旅行 傷害保険 |

最高3,000万円 |

| 国内旅行 傷害保険 |

最高2,000万円 |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | なし |

| 空港 ラウンジ |

国内主要6空港 ※年間2回まで |

| 追加カード | ETC・家族 |

| その他特典 | イオンラウンジ(同伴者3名まで) |

- 期間中にイオンカードに新規入会で入会後(登録日より)1か月間まいにち対象店舗で請求時5%OFF

割引期間:2024年10月1日~2024年12月8日。AEON Payのチャージ払い対象外

注意事項

- 対象カード:イオンカードセレクト(通常デザイン、トイ・ストーリー デザイン、ミッキーマウス デザイン、ミニオンズ)、イオンカード(WAON一体型/通常デザイン、トイ・ストーリー デザイン、ミッキーマウス デザイン)、イオンカード(ミニオンズ)、TGC CARD

- 対象店舗:全国のイオンモール専門店と北海道・東北・九州・沖縄のイオン・イオンスタイル

※本州・四国(東北除く)のイオン・イオンスタイルは対象外

※ネットスーパーなどイオングループのECサイトは対象外 ※イオンタウンは対象外

JCB GOLD EXTAGEは20代におすすめの格安ゴールドカード

- 20代限定だが、格安年会費で空港ラウンジなどスペック充実

- 入会後3ヶ月間はポイント3倍でお得

- JCBゴールドに更新(ステップアップ)できる

JCB GOLD EXTAGEは「20代限定のJCBゴールドカード」で、初年度年会費無料&翌年以降も3,300円(税込)という、ゴールドカードとしては格安の年会費で持てます。

年会費が安くても、スペックとしては立派なゴールドカードで「空港ラウンジが使える(JCBゴールドと同じ!)」「最高5,000万円の海外旅行保険(利用付帯)」など、若者の初めてのゴールドカードにもふさわしい1枚!

| 申し込み 資格 |

20歳以上29歳以下 (学生不可) |

|---|---|

| 年会費 | 初年度無料 翌年3,300円(税込) |

| 国際 ブランド |

JCB |

| ポイント 還元率 |

0.75%~10.25%(条件あり) ※Myチェック等の事前登録が必要 ※還元率は交換商品により異なります |

| 海外旅行 傷害保険 |

最高5,000万円 ※利用付帯 |

| 国内旅行 傷害保険 |

最高5,000万円 ※利用付帯 |

| ショッピング 保険 |

最高200万円 |

| 空港 ラウンジ |

国内主要33空港 |

| 追加カード | ETC・家族 |

| その他特典 | 入会4ヶ月~1年目終了までポイント1.5倍 |

- 現在実施中のキャンペーンはありません

ダイナースクラブカードは年会費以上の優待が得られるハイステータスなカード

- プライオリティ・パスレベルの空港ラウンジが使える

- ポイントの有効期限なし!じっくり貯められます

- 有名レストランでグルメ優待あり!

ダイナースクラブカードは世界で初めて誕生したクレジットカードで、日本でも初めて発行されたクレジットカードです!

もちろん、伝統があるだけでなく「プライオリティ・パスに匹敵する独自の空港ラウンジ網」「他社に類を見ないレベルのグルメ優待」などステータスカードにふさわしい特典が満載です!

| ダイナースクラブカードの詳細 | |

|---|---|

| 申し込み 資格 |

三井住友トラストクラブの所定の基準を満たす方 |

| 年会費 | 24,200円(税込) |

| 国際 ブランド |

Diners Club |

| ポイント 還元率 |

0.5~1.0% (有効期限なし!) |

| 海外旅行 傷害保険 |

最高1億円(利用条件付き) |

| 国内旅行 傷害保険 |

最高1億円(利用条件付き) |

| ショッピング 保険 |

最高500万円(利用条件付き) |

| 家族特約 | なし |

| 空港 ラウンジ |

国内主要空港 国内外1,700ヵ所以上 |

| 追加カード | ETC・家族 |

| その他特典 | グルメ優待あり |

- 初年度年会費無料キャンペーン中!

(2024年4月1日~2024年7月31日)

アメリカン・エキスプレス・ゴールド・カードはマイルも貯めやすく30代におすすめ

- 海外・国内旅行保険はもちろん、家族特約やショッピング保険も充実

- 空港ラウンジ無料(同伴者も1名無料)に加えてプライオリティ・パスも!

- マイルも貯めやすい!海外出張や旅行が多い方は持っておきたい

アメリカン・エキスプレス・ゴールド・カードは付帯保険や航空サービスが充実しており「安心型」の代表的なゴールドカードです。

年会費は3万円超と高額ですが、圧倒的な保険や優待サービス含め30代・40代の方なら1度はチェックしておきたい憧れのステータスカード!

| AMEXゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

20歳以上 安定した収入のある方 |

| 年会費 | 31,900円(税込) |

| 国際 ブランド |

AMEX |

| ポイント 還元率 |

0.3~1.0%(マイル還元率は1%以上) |

| 海外旅行 傷害保険 |

最高1億円 |

| 国内旅行 傷害保険 |

最高5,000万円 |

| ショッピング 保険 |

最高500万円 |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

国内主要28空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | プライオリティ・パスが無料 |

PayPayカード ゴールドは普段使いでも高還元率

- ソフトバンク携帯通信料は最大10%ポイント還元!

- 日常利用&PayPayで最大1.5%

- 空港ラウンジ&自動付帯の海外旅行保険

PayPayカード ゴールドは2022年11月24日にPayPayカードの上位カードとして発行開始されました。

なんといっても「ソフトバンクスマホ料金&ソフトバンク光/Air料金は最大10%ポイント還元(ソフトバンクポイント含む)」「ワイモバイルは最大3%」が魅力的で、ソフトバンク&ワイモバイルユーザーは持つ価値が高いゴールドカード!

3大キャリアで唯一ゴールドカードがなかったソフトバンク系ですが、PayPayカード ゴールドの誕生でついに3キャリアとも独自のゴールドカードが出そろいました。

| キャリア | ゴールドカード | ポイント還元率など |

|---|---|---|

| ドコモ | dカード GOLD |

|

| au | au PAYゴールドカード |

|

| ソフトバンク | PayPayカード ゴールド |

|

・ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。

・端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。

・ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

・詳細は公式サイトにてご確認ください

※ケータイ補償について

・購入から3年以内で、偶然の事故により紛失・盗難または修理不能(水濡れ・全損など)となった場合

・新たに同一機種・同一カラーの携帯電話端末をドコモショップでdカードで購入した場合

※調査日:2026年2月2日

※調査方法:公式サイトから各調査データを取得

他にもPayPayカード ゴールドは「日常のカード利用でいつもポイント還元率1.5%(一部ショップ除く)」「PayPayでも最大1.5%」とソフトバンク系列以外でも高還元率!

自動付帯の海外旅行保険もあるなど、ゴールドカードとしての総合力の高さもポイントです。

| PayPayカード ゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

※明確な申込資格記載なし(審査有) |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

Visa、Mastercard、JCB |

| ポイント 還元率 |

1.0%~10.0% |

| 海外旅行 傷害保険 |

最高1億円(自動付帯) |

| 国内旅行 傷害保険 |

最高5,000万円(利用付帯) |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | – |

| 空港 ラウンジ |

国内主要32空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | ナンバーレス&利用速報に対応 |

エムアイカード プラス ゴールド

- 基本還元1%で三越伊勢丹なら最大10%!(*)

- 毎年三越伊勢丹のクーポンがもらえる

- 最高1億円の海外旅行保険&空港ラウンジ無料

エムアイカード プラス ゴールドはポイント還元と保険や空港ラウンジサービスが両立しているのが特徴!

「基本還元率1%」「海外では1.5~2%」とお得ですが、さらに「三越伊勢丹では最大10%還元」「毎年4,200円分のクーポンがもらえる」(*)と三越伊勢丹の百貨店に行く方はとてもお得な特典付きです。

| エムアイカード プラス ゴールドの詳細 | |

|---|---|

| 申し込み 資格 |

満18歳以上で安定した収入のある方 その配偶者の方、学生の方 (高校生は除く) |

| 年会費 | 11,000円(税込) |

| 国際 ブランド |

Visa、AMEX |

| ポイント 還元率 |

1%(三越伊勢丹で最大10%) |

| 海外旅行 傷害保険 |

最高1億円 (自動付帯は最高5,000万円) |

| 国内旅行 傷害保険 |

最高5,000万円 (利用付帯) |

| ショッピング 保険 |

最高300万円 |

| 家族特約 | – |

| 空港 ラウンジ |

国内主要31空港・ハワイ・仁川 |

| 追加カード | ETC・家族 |

| その他特典 | 海外で還元率アップ

・Visa:1.5% ・AMEX:2.0% |

- 条件達成で初年度年会費無料!

- 三越伊勢丹グループでの利用が初年度8%ポイント

対象商品、対象売り場などは公式サイトで必ずご確認ください

ゴールド会員専用クーポンは利用可能な対象が決まっていますので予め公式サイト等でご確認ください

セゾンゴールド・アメリカン・エキスプレスカード

- 家族特約がすごい!配偶者もお子さんも対象!

- 海外では還元率1%!

- ポイント永久不滅!

セゾンゴールド・アメリカン・エキスプレスカードは家族特約や付帯保険が大変充実しているクレジットカードです。

別途年会費9,900円(税込)で「セゾン・マイル・クラブ」に加入すると、セゾンゴールド・アメリカン・エキスプレスカードで1,000円決済するたびに10JALマイルが貯まるなど、JALマイラーにもおすすめできるゴールドカードです!

| セゾンゴールドAMEXの詳細 | |

|---|---|

| 申し込み 資格 |

20歳以上(学生不可) 安定した継続収入がある方 |

| 年会費 | 初年度無料、翌年11,000円(税込) |

| 国際 ブランド |

AMEX |

| ポイント 還元率 |

0.75%(海外で1%) |

| 海外旅行 傷害保険 |

最高5,000万円 |

| 国内旅行 傷害保険 |

最高5,000万円 |

| ショッピング 保険 |

最高200万円 |

| 家族特約 | 最高1,000万円 |

| 空港 ラウンジ |

国内主要32空港・ハワイ |

| 追加カード | ETC・家族 |

| その他特典 | 海外では還元率1% |

ゴールドカードのおすすめな選び方・メリット

本章では「ゴールドカードの選び方や持つメリット」について解説します!

- 旅行保険がハイレベル、空港ラウンジや特別な電話回線のサポート(安心感)

- カードによっては特定のお店で大幅な還元率アップ(お得)

「優待特典(保険やラウンジ)」と「お得型(ポイント還元率)」どちらを重視するかで決める

ゴールドカードを持つメリットは「海外旅行保険などの安心感を持てる」(安心型)と「ポイント還元率が高い」(お得型)の大きく2つに分けられます。

40代・50代におすすめは空港ラウンジや海外旅行保険に優れたゴールドカード

多くのゴールドカードは「安心型」で一般カードより大幅に旅行保険や空港ラウンジなどのサービスがレベルアップしています。

- 年会費は1万円以上~数万円

- 海外旅行保険が自動付帯(または高額)、家族特約もある

- 国内主要空港のラウンジが無料で利用可能

「安心型」はステータス・ブランド力が高いのも特徴です。

空港ラウンジでくつろいだり、高級レストランでお食事ができるなど「特別な体験」が得やすいのもこのタイプのゴールドカードといえます。

20代・30代は還元率が高いゴールドカードがおすすめ

近年増えてきているのが「特定のお店や条件でポイント還元率や特典ポイントが高くなる」=お得型のゴールドカードです。

通常ポイント還元率が0.5%のゴールドカード多いですが、お得型の場合は「常時1%以上」「自社サービスや特定のお店では5%以上」といった高還元率のゴールドカードとなっています。

また、お得型のゴールドカードは「年間50万円や100万円以上利用で特別ポイントを付与」など、年間利用額に応じてボーナスポイント(特典)がもらえるというメリットが追加されることも増えてきました。

なお、、お得型には年会費が無料のゴールドカードもあるため、コスパ重視の20代にもおすすめです!

- 年会費は無料~1万円程度(格安ゴールドが多い!)

- 還元率が高い、場合によっては5%以上にも

- 安心型には及ばないものの、旅行保険や空港ラウンジサービスも付帯していることが多い

| こだわり条件 | |

|---|---|

| 国際ブランド |

|---|

|

|

| 電子マネー |

|---|

|

|

| 発行スピード |

|---|

|

|

| ポイント | |

|---|---|

| 何に使う? | |

|---|---|

ゴールドカードに関するよくある質問(FAQ)

- おすすめのゴールドカードは?

-

三井住友カード ゴールド(NL)は「対象のコンビニ・飲食店で7%ポイント還元*」「海外・国内旅行保険が付帯」と「安心(保険やラウンジなど)」「お得(還元率や特典)」両方兼ね備えているのでおすすめです!

※注意事項・補足年間利用特典について

※税込

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの特典は、三井住友カードのホームページを必ずご確認ください。

対象のコンビニ・飲食店で7%ポイント還元について

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- ゴールドカードを持つメリットは何ですか?

-

ゴールドカードの大きなメリットは「旅行保険や空港ラウンジなどのサービスが充実している」「カードによっては自社サービスがさらにお得になる」という点にあります。

例えばJCBゴールドならJCB一般カードよりも付帯保険やポイント有効期限などがレベルアップします。

- ゴールドカードは年会費も高いですよね?

-

ゴールドカードは一般的に年会費が1万円~数万円と確かに高くなります。

ただ、その分空港ラウンジ無料などのサービスが付くため、旅行や出張が多い方はむしろお得ともいえます。

また、三井住友カード ゴールド(NL)やエポスゴールドカードのように、「カード会社の規定を満たせば年会費無料」となるゴールドカードもあり、なんと無料で海外旅行保険や空港ラウンジサービスが使えるものもあります!

- 20代でもゴールドカードを持つメリットはありますか?

-

若者でもゴールドカードを持つメリットはたくさんあります!

例えばdカード GOLD Uは、18歳~22歳の申し込みだと年会費が実質無料に。

共通ポイントであるdポイントがザクザク貯まりますし、貯まったdポイントはAmazonやメルカリでも使えます。また20代限定のゴールドカードであるJCB GOLD EXTAGEの場合、「ハイレベルな保険を受けられる」という理由から、昨今人気を博しています。

20代でもメリットや必要性を感じれば、ゴールドカードを持つ価値は十二分にありますよ!

- ゴールドカードの審査基準は?

-

一般カードは「18歳以上」で主婦や学生でも審査対象になることが多いですが、ゴールドカードは「20歳以上」「学生不可」「安定収入」などが審査要綱に入っている場合がほとんどです。

具体的な年収や勤続年数等の審査基準はどのカード会社でも明かされていないですが、基本的には「20歳以上」で「申込者本人に安定収入がある」ことが必要になります。

参考>>クレジットカードの審査基準とは?

- 30代や40代におすすめなゴールドカードは?

-

30代や40代の方の場合、ステータスやご家族にも保険が適用されるハイスペックなゴールドカードを選ぶのもおすすめです。

プロパーカードのJCBゴールドやダイナースクラブカードはやはり見栄えもスペックも良いため、持っていて恥ずかしくないステータスカードといえます。

- ゴールドカードのインビテーションとは?招待の条件は?

-

ゴールドカードも普通のクレジットカードと同じく、基本的には「申し込み」「審査」をして、審査合格となれば発行されます。

一方、一部ゴールドカードやハイステータスなクレジットカードの中には「カード会社から招待状(インビテーション)」が届く場合があります。

インビテーションはカード会社が「この人は自社のクレカをたくさん使ってくれているので、より良いゴールドカードや特別なカードを使ってほしい」と判断した場合に招待が行われます。

基本的にインビテーションの条件は開示されないことが多いですが、「年間何万円以上利用」など、より多くクレジットカードを使った方に適用されることが多いと言われます。

今回のランキングではエポスゴールドカードやイオンゴールドカードはインビテーションによる申し込みが基本で、年会費無料などのお得な特典があります。

なお、インビテーションを受けた場合でも審査は行われるため、必ずしも合格できるとは限りません。

- ゴールドカードは還元率も高いですか?

-

多くのゴールドカードは、そのカード会社の一般カードと還元率が変わらないことが多いです。

還元率が上がるよりは、旅行保険や空港ラウンジなどの他の付加価値が追加されるパターンが多いです。

もちろん、ゴールドカードでも還元率が高いものや自社サービスでは大幅にアップするものもあり、代表的なのはdカード GOLDや楽天プレミアムカードで、これらは基本還元率も高く、自社サービスでは5倍以上も狙えるという高還元となっています!

- ゴールドカードはステータスが高いですか?

-

ゴールドカードは一般カードよりもステータスが高く、JCBゴールドやダイナースクラブカードのように伝統あるカード会社のゴールドカードは一目置かれる存在です。

一方、近年は格安のゴールドカードが登場したり、プラチナカードやブラックカードなどよりハイステータスなクレジットカードも増えてきました。

そのため、以前ほどゴールドカードは特別なハイステータスカードというわけではなくなってきており、若者や一般的な年収の方でも持ちやすくなっています。

- ゴールドカードがあれば空港ラウンジ使える?

-

国内空港の「カードラウンジ」と呼ばれる空港ラウンジは、対応しているゴールドカードなら無料で使えることが多いです。

ラウンジの受付で当日搭乗券とゴールドカードを提示すれば使用可能です。

ゴールドカードによって使える空港ラウンジが異なりますので、事前に確認しておきましょう!

- 即日発行できるゴールドカードはありますか?

-

三井住友カード ゴールド(NL)やJCBゴールドはゴールドカードですが最短即日発行が可能です!(*)

あわせて読みたい>>即日発行が可能なクレジットカードを比較

※注意事項・補足- 最短10秒即時発行の受付時間は24時間ですが、即時発行できない場合があります。

- 即時発行のご入会には、ご連絡が可能な電話番号をご用意ください。

- ゴールドカードは年収が高くないと作れませんか?

-

結論から申し上げますと、年収が高くなくても、安定収入がある20歳以上ならチャンスはかなりあります!

最近は年会費無料のゴールドカードも増えてくるなど、以前よりゴールドカードの取得基準が下がってきていると言われます。

そのため、20代社会人の方で200~300万円くらいの年収でも、定職について安定収入があれば審査に通る可能性はあります。

なお、学生は不可のゴールドカードがほとんどですので、あくまでも成人している&社会人になって継続収入があるいることが目安です。

ゴールドカードによっては「年齢30歳以上」などもっと厳しい条件のものもありますので、事前に確認しておきましょう。